Megosztok veletek egy személyes történetet. Én pesti gyerekként lakásban nőttem fel, de mindig is szerettem volna egy családi házat, hogy legyen egy kertem, amelyben nyugodtan sütögethetek és kertészkedhetek. Tavaly nyáron úgy láttuk, hogy a piaci helyzet elég kedvező ahhoz, hogy ezt az álmot megvalósítsuk, ezért úgy döntöttünk a feleségemmel, hogy eladjuk a lakásunkat és veszünk helyette egy családi házat.

Mivel nem akartunk túl messze költözni a környékről, ezért viszonylag behatárolt területen nézelődtünk. Megnéztük a kínálatot, de az értelmesebb házak mind horror áron voltak és úgy isten igazából egyik sem tetszett, ezért úgy döntöttünk, hogy veszünk, egy felújítandó házat kicsit kibővítjük, kicsinosítjuk így legalább olyan lesz, mint amilyet elképzeltünk. Mondjuk amellett, hogy sokat néztük a Spektrum Home-on a Venni vagy Nem Venni-t, sokat segített az elhatározásban, hogy az apósom kőműves, így lesz majd egy szakértő is a családban, aki ért is ezekhez a dolgokhoz.

Rögtön felmerül a kérdés egy ilyen felújítás során, hogy mennyire legyen energiahatékony a ház? Nyilván közgazdászként azt mondom, annyira legyen energiahatékony, hogy a beruházás által elért energia-megtakarítások nettó jelenértéke maximális legyen, de mindenképpen legyen nagyobb, mint nulla. Igen ám, de ennél a pontnál nekem sehogy sem jön ki a matek. Szemben a médiában sulykolt maszlaggal, hogy ennyire megéri szigetelni, meg annyira, nekem az jött ki, hogy ez a dolog baromira nem éri meg. Hogy egy példával szemléltessem a dolgot a Knauf csinált egy „Egyedülálló energia- és rezsimegtakarító kísérletet Magyarországon”, amelyben kiválasztott két majdnem ugyanolyan házat, az egyiket leszigetelte a másikat nem, és utána megvizsgálta az energiamegtakarítás nagyságát, amelyet a leszigetelt háznál elért. Ebben a főbb számok a következők lettek:

- Anyagköltség: nettó 1 327 553, bruttó 1 685 992

- Kivitelezés: nettó 1 202 000 bruttó 1 526 540

- Gáz megtakarítás: 985,8 m3 amely 113 888 Ft megtakarítást jelentett (gázár: átlag 115,5 Ft/ m3 )

Ebből a kísérletből a cég kihozta azt, hogy „Ha a felhasznált hőszigetelő anyagok árát, nettó 1 315 154 Ft-ot összehasonlítjuk a 113 888 forint megtakarítással, megállapíthatjuk, hogy a hőszigetelés anyagköltsége 12 éven belül megtérül.” Azért ez a számítás nekem így egy kicsit meredek (nem beszélve arról, hogy még a számok sem egeznek). Szerintem illik bruttó módon számolni az anyagköltséget, illetve nyilván nem magától kerültek fel ezek a hőszigetelő anyagok a falra, tehát a kivitelezési költséget is hozzá kellene adni a megtérülés számításához. Így az évi 114 ezer forintot a 3 213 ezer forinttal kellene összehasonlítani. Tehát ez a buli 28 év alatt térülne meg, nem 12 év alatt, amit nyilván egy átlagos magyar családnak soha nem fogsz eladni. Ez 3,5 százalékos éves megtérülésnek felel meg, ha figyelembe vesszük, hogy a hitelköltség most olyan 6% körül van akkor megállapítható, hogy nem éri meg leszigetelni egy F energetikai besorolású házat, azért, hogy A-t kapjunk.

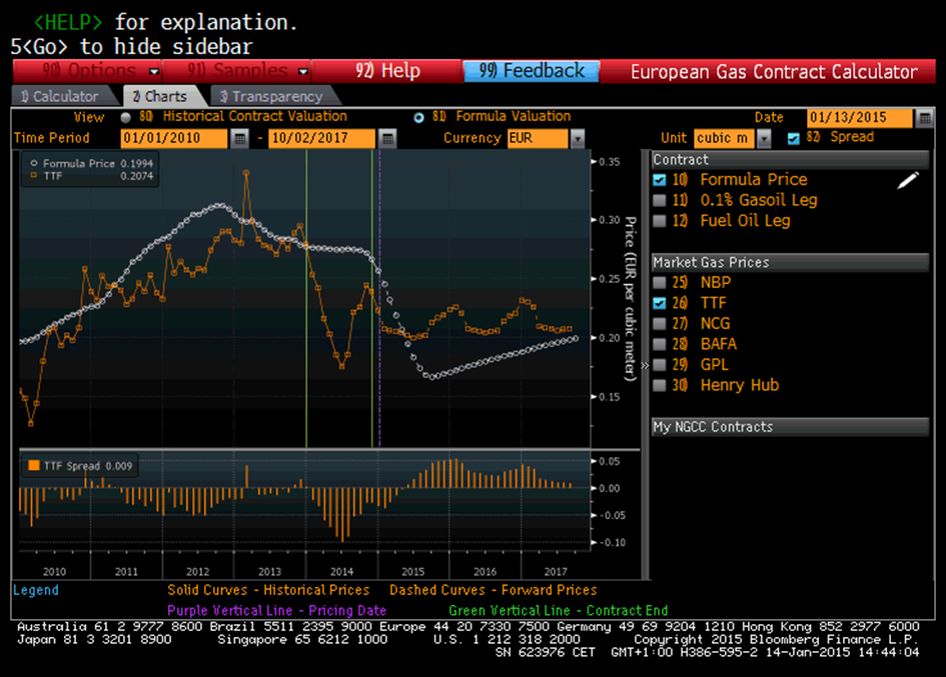

De mondok egy jobbat, ez a 114 ezer ft-os megtakarítás jövőre nem is lesz ennyi (már idén is csak 100 ezer lenne). Miért? Mert Magyarország a gázt az oroszoktól kapja és a gáz ára 9 hónapos késéssel leköveti az olajárakat. Az olajárakkal meg tudjuk mi történt. Erre van is a Bloombergben egy funkció, ami megbecsli az olajindexált gázárak jövőbeli alakulását (fehér vonal). Ez most így fest (a sárga vonal a TTF holland szabad piaci gázárat jelenti, csak az összehasonlítás kedvéért):

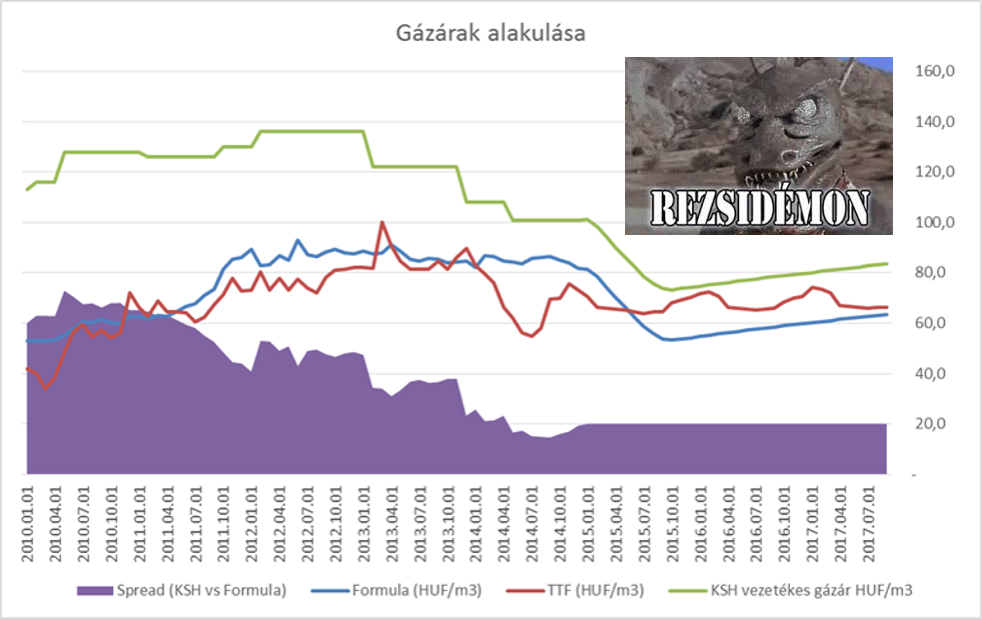

Ez pedig azt mutatja, hogy az év végére ismét érik a következő rezsicsökkentés. Erről csináltam is egy érthetőbb grafikont ahol forintosítva láthatjuk a fentebbit plusz még hozzáadtam a KSH által használt vezetékes gázárat is, illetve próbáltam adni egy előrejelzést is a lakossági gázárakra. Itt 320-as euró árfolyamot feltételeztem és azt, hogy az olajindexált formula (ami alapján kapjuk a gázt az oroszoktól) és a lakossági gázár közötti különbség fix 20 FT/m3 marad, ahogy az elmúlt egy évben is történt. Ennek megfelelően úgy gondolom, hogy év végén valószínűleg kapni fog még egy taslit a rezsidémon (10%-os gázár csökkenés szerintem kényelmesen belefér a pakliba).

Forrás: Bloomberg, KSH, Fundman Blog saját számítás

Ennek megfelelően a fentebb említett megtérülési számok tovább romlanak 90 Ft-os gázárnál 36 évre. Jól van, de mi van ha visszamegy az olajár 100 dollárra? (A fentebbi grafikonok az olaj forwardokból indul ki, ami csak 70 dollárig megy vissza 2018-ra. Ez teljesen konzisztens azzal a feltételezéssel, hogy a kitermelési költségeket hosszú távon az amerikai palaolaj kitermelési költsége fogja meghatározni). Találtam egy szakdolgozatot, ami 2011-ben készült és összehasonlítja az energiahatékony házak megtérülését egy normál C-kategóriás házzal szemben. (Kollai Veronika (2011): Az energiahatékonyság és az épületek - Újépítésű energiahatékony lakóépületek költség- és környezeti szempontú összehasonlítása c. mesterképzési szakdolgozat, Budapesti Corvinus Egyetem) 2011-ben azért még más világ volt 110 dollár volt az olaj (most 50), ás 140 forint a gázár (most 100). Akkor a következők jöttek ki.

Forrás: Kollai Veronika (2011): Az energiahatékonyság és az épületek - Újépítésű energiahatékony lakóépületek költség- és környezeti szempontú összehasonlítása c. mesterképzési szakdolgozat, Budapesti Corvinus Egyetem.

Forrás: Kollai Veronika (2011): Az energiahatékonyság és az épületek - Újépítésű energiahatékony lakóépületek költség- és környezeti szempontú összehasonlítása c. mesterképzési szakdolgozat, Budapesti Corvinus Egyetem.

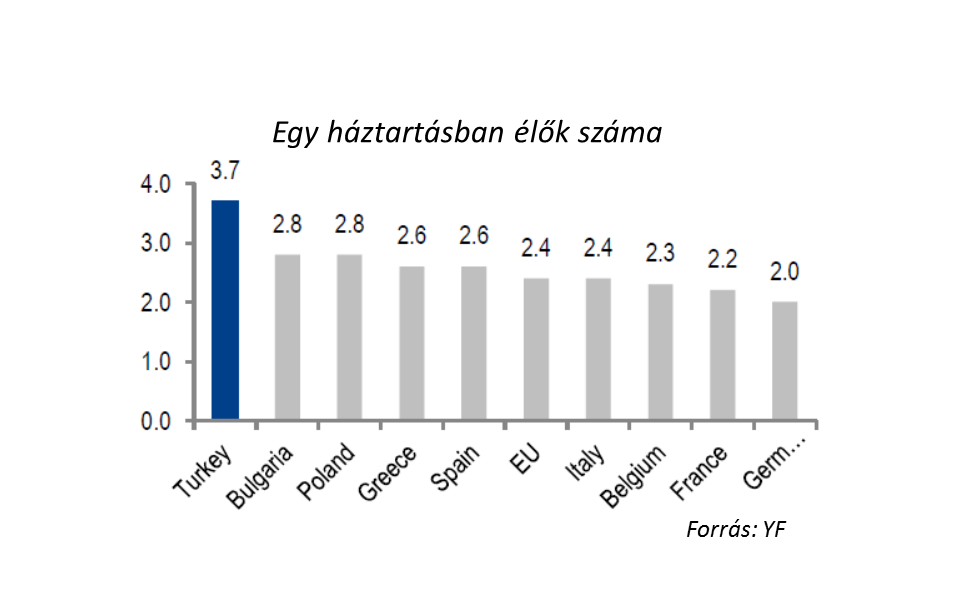

Én magyar viszonylatban meglehetősen hosszú távú befektetőnek tartom magam, de 100 év? Hát nem élem meg a ház megtérülését. És mi van, ha lemegy, a gáz ára mondjuk 80-ra mennyi lesz? 200??? Ezt még a gyerekeim sem fogják megélni. Ezek a számok a passzív házakra vonatkoztak, de a kevésbé hatékonyaknál sem jobb a helyzet. Ha kicsit tovább gondoljuk a történetet és a használt lakások piacára alkalmazzuk, akkor felmerül megint a kérdés: mennyivel ér többet egy energiahatékony ház, mint egy nem energiahatékony? Nyilván sokkal kevesebbel, mint például egy éve, amikor még azt hittük, hogy hosszú távon az olaj egyensúlyi ára 100 dollár körül lesz. Vagy mennyivel kerül többe egy családi ház fenntartása egy lakáséval összehasonlítva? Nyilván sokkal kevesebbe, mint egy éve gondoltuk.

Mit akarok ebből kihozni? Csak azt, hogy azért ez az olajáresés, ha tartós marad, (és most nagyon úgy tűnik, hogy az marad) elég rendesen át fogja rendezni a dolgokat. A fogyasztók nyilván jól járnak vele, mert több pénzük marad, de pár iparág ezt alaposan meg fogja szenvedni (pl. zöld energia). Másrészről a deflációs nyomás erősödni fog: az összes alapanyagár esik, mivel lejjebb jönnek a költséggörbék, a szállítási költségek csökkennek, ami versenynövelő hatású és így árcsökkentő folyamat. Sokan fogják elhalasztani a beruházásaikat is, és lehet nekem is megérné. Valószínűleg muszáj beszigetelnem a házat, mert bővítésnél már előírás, viszont simán várhatok akár egy-két évet is, bízva abban, hogy az emberek rájönnek, hogy nem jó buli a szigetelés és a kereslet visszaesése miatt majd olcsón bevásárolhatok szigetelőanyagokból, így spórolva a beruházási költségéken. Mondanom sem kell, hogy ez a fajta hozzáállás is deflációt erősítő tevékenység. A fő kérdés az, hogy a jóárasításoknak sikerül-e annyira megdobni a keresletet, hogy ezzel elkerüljük a deflációs spirált. Reméljük igen.

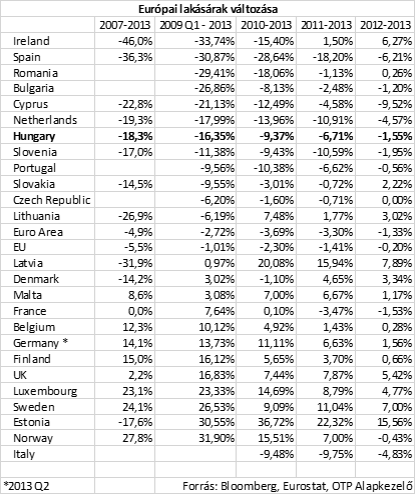

forrás: Bloomberg, OTP Alapkezelő

forrás: Bloomberg, OTP Alapkezelő

Utolsó kommentek