Az elmúlt időszakban hangos a sajtó az orosz-ukrán válságtól és annak negatív gazdasági, politikai stb hatásaitól. Én ezekkel a negatív hullámokkal most nem kívánok foglalkozni (már megtették helyettem mások), viszont sokszor megéri a zavarosban horgászni. Ezért most bemutatok egy vállalatot, ami véleményem szerint ebben a viharos környezetben nagyszerű fogás lehet. Ez pedig az Acron. (róla már írtunk itt: link)

Ez a cég nitrogén alapú és komplex (NPK) műtrágyákat gyárt körülbelül fele-fele arányban, oroszországi gyárában. Nézzük meg a következő pontokban, hogy a kialakult helyzet miért is rendkívül jó a vállalatnak:

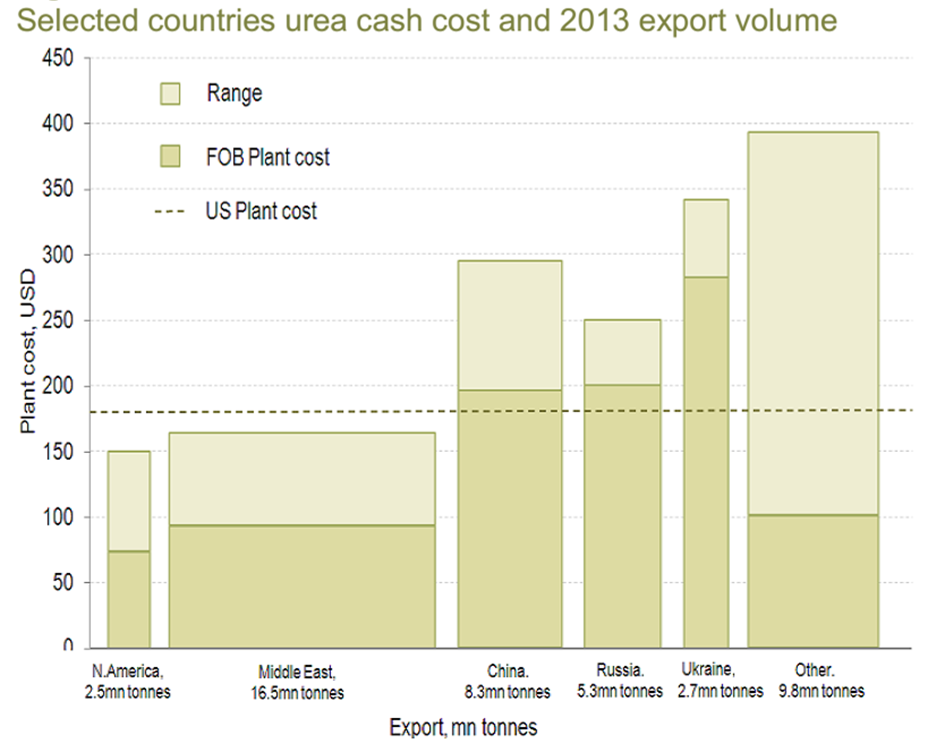

1. Az ukrán műtrágyagyártás: Ukrajna a válság előtt és most is viszonylag jelentős nitrogén alapú műtrágyagyártási kapacitással rendelkezett/rendelkezik. Mivel a nitrogén műtrágyák gyártása meglehetősen energiaigényes folyamat, ezért általában azok az országok tudnak versenyképesen nitrogén alapú műtrágyát gyártani, ahol olcsó az energiahordozó (leginkább gáz vagy Kínában a szén). A válság előtt tipikusan az ukránok voltak a marginális termelők Európában, tehát ők voltak az utolsók Európában, akik még profittal el tudták adni a termékeiket, tehát ők voltak az ármeghatározók. Ez az olcsón hozzáférhető orosz gáznak volt köszönhető, és semmiképpen sem a „csúcstechnológiájú” ukrán vegyiparnak. Olcsó orosz gáz nélkül viszont az ukrán műtrágyagyártás versenyképtelen, tehát valószínűleg ki fog esni a piacról. Ráadásul az ukrán termelés több mint felét a Bécsben házi őrizetben lévő Firtash-féle DF Group adja, amelynek legnagyobb gyárai Horlivkában és Severodoneck-ben találhatóak, tehát szakadár területeken. Paradox módon nagy valószínűséggel a kieső műtrágya mennyiségét az oroszok fogják pótolni, mint ahogy történik ez most a szénnel is (vagy mégsem). De a legfrissebb hírek szerint már a péti Nitrogénművek is elkezdett kacérkodni az ukrán piaccal.

Forrás: IFC Metropol

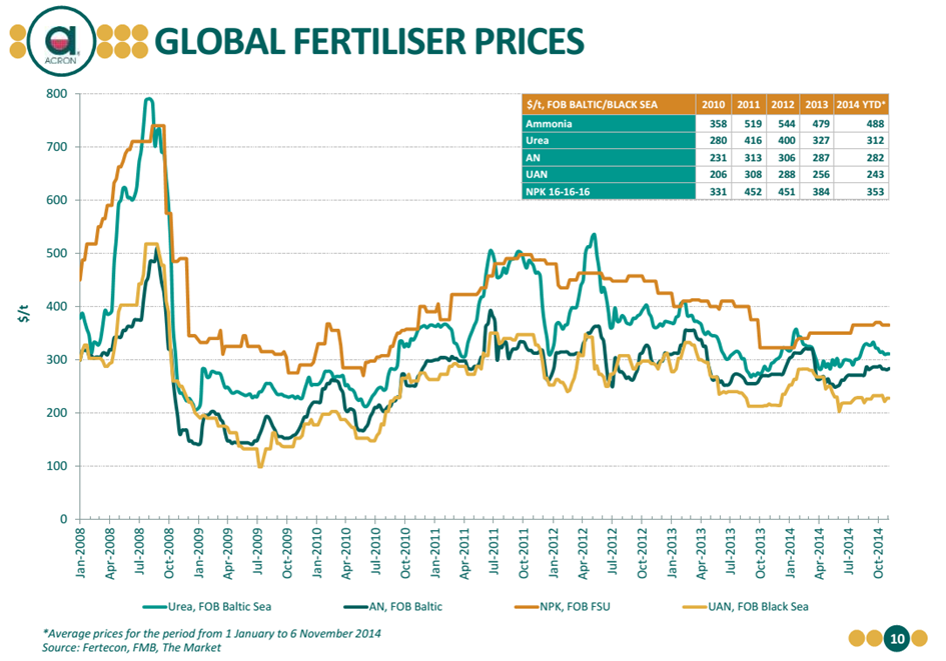

2. A rubel és a műtrágya árak: Nem elég az orosz-ukrán válság, az olajár elmúlt fél évben tapasztalt megrottyanása (-30% YTD) is betett az orosz rubelnek, ami év eleje óta több mint 40 százalékot vesztett értékéből a dollárral szemben. A műtrágya árak viszont csak minimális mértékben (átlagosan 5%-kal) csökkentek (dollárban kifejezve). Mivel a vállalat árbevételének több mint 80%-a exportból származik viszont a költségeinek legnagyobb része rubelben merül fel, ezért ez a jelentős rubel gyengülés nagyon jótékony hatással lesz a vállalat profitjára.

Forrás: Acron

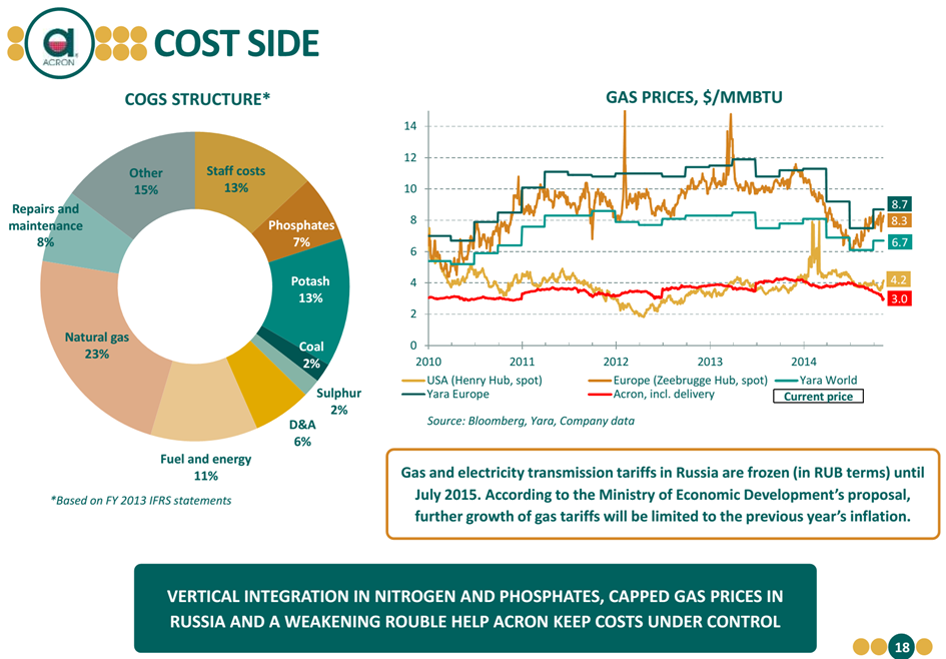

3. Orosz rezsicsökkentés: Oroszországban is elkezdődött tavaly a rezsicsökkentés, ott az állami monopóliumnak tiltották meg, hogy a díjaikat az infláció mértékén felül növeljék illetve 2015 közepéig befagyasztották a gázárakat RUBELBEN(!!!). Ennek megfelelően a cég jelenleg 3 $/mmbtu környékén kap gázt (EU~8,5$, USA~ 4,4$/mmbtu) Oroszországban, amelynél olcsóbban csak a Közel-Keleten lehet. Mindezeken felül az orosz vasúti szállítmányozási piac túlkínálatos vagonokból, ezért ott is esnek az árak.

.

Forrás: Acron

4. Kapacitásbővítés: A vállalat az elmúlt években folyamatosan beruház, aminek eredményeképpen idén önellátóvá vált foszfátból (a komplex műtrágyák egyik fő alapanyaga), és 2017-re pedig már kb. évi 1 millió tonna többlet kapacitással fog rendelkezni, amit majd a szabad piacon lehet értékesít. Ez várhatóan kedvezően fog hatni a vállalat jövedelmezőségére. Ezen felül a cég folyamatosan növeli kapacitásait nitrogén alapú műtrágyagyártás területén is (idén 3, jövőre 11%-kal), ami szintén örvendetes, ha figyelembe vesszük, hogy a cég a világ egyik legversenyképesebb gyártója

Összességében úgy néz ki a dolog, hogy az olajáresés miatti rubel gyengülés farvizén a vállalat, rendkívül kedvező operatív környezetben működik, ezt még megbolondítja az ukrán kapacitás kiesése a piacról és a vállalat vertikális integrációjának előrehaladása.

Utolsó kommentek