A globális gazdasági vihar elvonulása után rajtunk maradt - főleg itt Európában - egy csomó túlméretezett, magas fix költséggel és alacsony kapacitáskihasználtsággal működő, látványosan szenvedő iparág. Nem meglepő, hogy ezek nagy része olyan területekről kerül ki, ahol vagy a szakszervezetek, vagy az védelmező állam szerepe még mindig jelentős, ami jelentősen megnehezíti a cégek alkalmazkodását a megváltozott piaci körülményekhez.

Ennek eredményeképpen jelentős felesleges kapacitások jöttek létre olyan iparágakban, mint például az alumínium ipar, a rozsdamentes acél gyártás, az építőipar, a gépjárműipar, de a finomítói szektorról se feledkezzünk meg, ahol a Mol esete nagyon jól szemlélteti a problémát. Alacsonyak a marzsok és jövedelmezőség, mindezek tetejében még költséget racionalizálni sem lehet, mert a horvátok nem engedik bezárni a veszteséges finomítójukat.

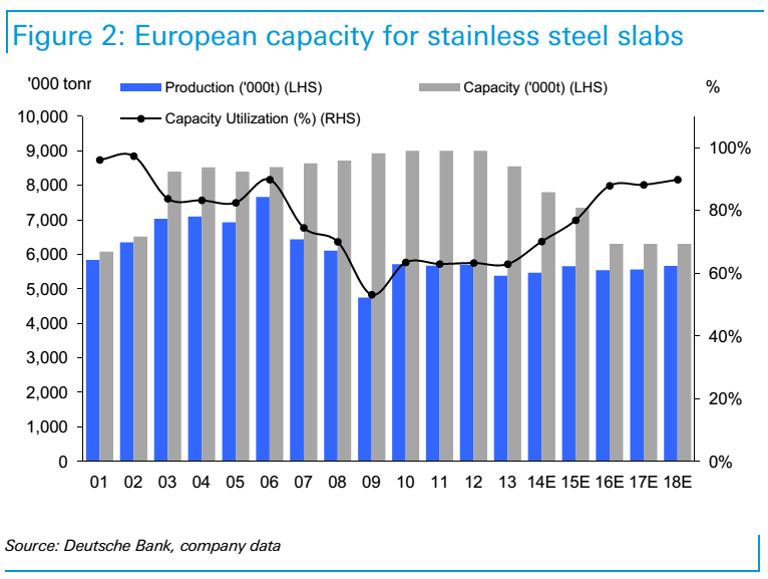

De mi most a rozsdamentes acél piacát fogjuk megvizsgálni. 2013-ban ez az iparág 60%-os kapacitáskihasználtságon döcögött, és ha figyelembe vesszük, hogy az EU jelenleg milyen szánalmas gazdasági teljesítményre képes, akkor beláthatjuk, hogy nincs az az Isten, ami ezt a kapacitástöbbletet gyárbezárások nélkül megszüntetné.

Viszont úgy néz ki, hogy az európai rozsdamentes acélipar egy elvesztegetett évtized után végre alkalmazkodik a megváltozott piaci körülményekhez és a gyárbezárások útjára lép. Ezen felül a külső körülményekben is úgy néz ki, hogy kedvező változások történnek. Először tisztázzuk mitől lesz rozsdamentes az acél: a rozsdamentes acél, egy ötvözet, ami az acélhoz hozzáadott krómtól kap rozsdásodásnak ellenálló tulajdonságot. Emellett a legtöbbször adnak még hozzá nikkelt is, hogy könnyebben lehessen alakítani, illetve még szoktak hozzáadni molibdént, rezet és alumíniumot. Ezek után nézzük meg az érveket, miért javulhat az európai rozsdamentes acél gyártók helyzete (összesen hárman vannak: Outokumpu, Aperam, Acerinox és mindegyik tőzsdei cég)

- Termelés racionalizálása – gyárbezárások

Ez a folyamat úgy néz ki elkezdődött, és a konszolidációs folyamatban az Outokumpu vállalta magára a vezető szerepet. Mondjuk túl sok választása nem is volt a cégnek, a hatalmas adósságheggyel rendelkezik, ami alatt rá van kényszerítve, hogy racionalizáljon, különben finanszírozhatatlan válik a vállalat. Ez a cég tavaly és tavalyelőtt is veszteséges volt, de nem nettó profit szinten, hanem EBITDA szinten, úgy hogy közben volt 3,5 milliárd nettó adóssága. Ez azt jelentette, hogy a cég, nemhogy a kamatokat, vagy a működéshez szükséges beruházásokat, de még a béreket sem tudta kitermelni. Mondjuk azóta csinált egy tőkeemelést és megszabadult egy-két eszközétől és így sikerült levinni az idei Net Debt/EBITDA hányadost 10-re, ami jövőre, ha minden jól megy, lecsökken 4-re. Ami még mindig rendkívül magas és ugye a tervek NEM egy lassuló európai gazdasággal számolnak. Tehát a restrukturáláson kívül más választása nem nagyon van a cégvezetőknek.

Az Outokumpu mellett az Aperam is tervez gyárbezárásokat illetve költségracionalizálásokat, de ez az Outokumpu-val összehasonlítva azért jóval szerényebb. Mindezek eredményeképpen, ha ezek a bezárások tényleg megvalósulnak, ami több mint a teljes kapacitás negyedét érinti, elérhetőnek tűnik az, hogy az iparág kapacitáskihasználtsága 80% fölé emelkedjen. A Deutsche Bank szerint 2016-ra akár elérheti a 89 százalékot is, ami már egész pofásan néz ki.

Egyébként az alacsony kapacitáskihasználtság azért rossz, magas a fix költségek elviszik a profitot, ráadásul árat sem lehet emelni, mert amint valaki megpróbálkozik vele a versenytársak ezt kihasználva piaci részt szereznek az alacsonyabb áraiknak köszönhetően.

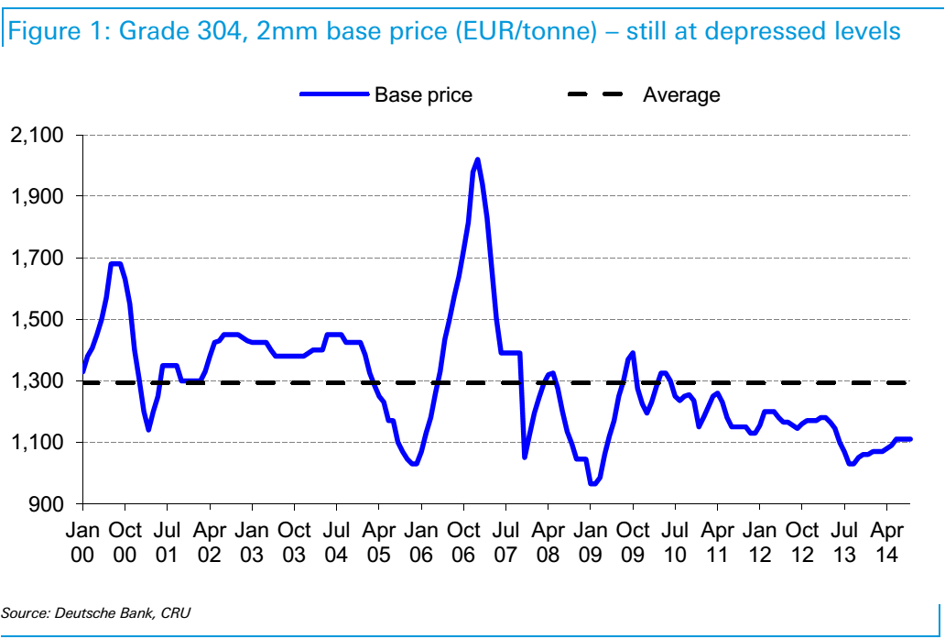

- Kedvező külső tényezők I. : az indonéz nikkel kiviteli korlátozások

Hogy mi köze az indonéz nikkel export korlátozásoknak az európai acéliparhoz, jó kérdés. Amint már említettem, a rozsdamentes acélok többségét nikkellel szokták ötvözni, hogy javuljon az ötvözet formálhatósága. Az igaz, hogy az ötvözetekben a nikkel aránya 4-26% között van, de a nikkel 180-szor drágább, mint a vasérc (nikkel: 16 000 $/t, vasérc: 90 $/t, ferrokróm: 2200 $/t), ezért ha csak egy kicsit is hozzáadunk az ötvözethez, az jelentős alapanyagköltséget okoz. Viszont az agyafúrt kínaiak kifejlesztettek egy új eljárást, amivel a gyenge minőségű indonéz nikkel ércből ferronikkel-t (NPI) csinálnak, és ezzel helyettesítik a tiszta nikkelt a gyártás folyamán. Mondjuk az más kérdés, hogy ez a megoldás annyira környezetszennyező, hogy sehol máshol nem működne, de ezzel a megoldással 200-300 dollárral is olcsóbban tudnak termelni, mint az európaiak, és még a bérköltség és az egyéb költségelőnyökről nem is beszéltünk. (hogy ez mit jelent: összehasonlításul kb 1400 $/t a referencia európai rozsdamentes acélár - a grade 304 típus). Ezt kihasználva és az ázsiai piacok (főleg Kína) lassulása miatt az ázsiai gyártók is egyre többet exportáltak Európába tovább nehezítve az európai gyártók helyzetét. Az ázsiai import már a teljes piac 27%-át tette ki 2014 nyarán, úgy hogy az európai kapacitáskihasználtság mindössze 63 százalékos volt.

Na de az indonézek rájöttek, hogy a kínaiak kizsákmányolták őket, elviszik az olcsó ércet a finomításból bejövő profitot meg lenyelik, ezért kitalálták, hogy idéntől csak már feldolgozott nikkelt lehet kivinni az országból. Igen ám, de nincs is nikkel finomítójuk az indonézeknek, ezért azokat először fel kell építeni és csak utána lehet megint exportálni, már finomított nikkelt, ami legalább még két év. Ez viszont nem jó hír a kínai termelőknek, mivel jelentősen meg fogja drágítani a nikkel ércet és magát a nikkelt is, ami jelentősen csökkenheti a versenyelőnyüket az európai gyártókkal szemben.

- Kedvező külső tényezők II.: EU antidömping vám?

Ezeket az antidömping vámokat mostanában egyre többször alkalmazzák a világban, az ázsiai importtal szemben és nyilván összefügg a kínai gazdaság lassulásával és az így felszabaduló szabad kapacitásokkal. Nemrég az USA vetett ki ilyet az Ázsiából importált olajcsövekkel szemben, Brazíliában pedig pont az Ázsiából érkező rozsdamentes acélra vezettek be védővámokat 2013 végén - az EU pedig most vizsgálja a körülményeket. Egyébként a tipikus érv az ilyen védővámok kivetésénél az szokott lenni, hogy a dömpingárat alkalmazó ország tiltott állami támogatást ad az adott terméket exportáló cégeinek. Mivel a kínai cégek többsége állami tulajdonú, véleményem szerint meg van az esély rá, hogy az európaiak is élni fognak a lehetőséggel. Döntés 2015 első negyedévében várható.

- Európai Fellendülés?

Végezetül egy erősebb európai fellendülés is segíthet az iparágon, bár mondjuk ez most nem igazán látszik, az igazi áttörést a szektorban ez tudja majd meghozni

Utolsó kommentek