Azt már egy korábbi posztban kifejtettem, hogy Oroszország és az EU gázpiaci kapcsolatát a kölcsönös függőség jellemezni. Igaz ugyan, hogy Oroszország az Unió legnagyobb gázbeszállítója, de mivel más irányba (keleti) nincs kiépítve a Gazprom infrastruktúrája ezért nagyon nem keménykedhet az európai ügyfeleivel. Sőt az elmúlt években a Gazprom alkupozíciója az európai energiacégekkel kapcsolatban erősen megroggyant, mivel a gazdasági válság miatti kereslet visszaesés miatt erősen túlkínálatos lett a globális LNG piac és ez a túlkínálat Európában csapódott le. Ezt kihasználva az EU több éves csörte után elérte, hogy az oroszok csökkentsék a hosszút távú szerződésekben alkalmazott gázárakat, amit érthető módon nem igazán értékeltek. Ekkor valószínűleg realizálták, hogy ez így nem igazán jó nekik (az EU a nagy gázimportőrök közül a legolcsóbban kapja a gázt az oroszoktól) ezért elkezdtek alternatív útvonalakat keresni. És itt jött a képbe Kína. Az elmúlt három évben Kína és Oroszország egyre jobb barátok lettek egymással. Ez tetten érhető abban, hogy egymás után kötik az üzleteket az orosz és kínai olajvállalatok. Az elmúlt három évben a kínai orosz olajimport megduplázódott és ma már a teljes import több mint 10%-át teszi ki. És ez az arány valószínűleg tovább fog nőni, mivel folyamatosan kötik az üzleteket (a legutolsó tavaly októberben történt, amikor a Rosneft és a China Petroleum Corp. 10 éves megállapodása keretében megduplázzák a Rosneft szállításait az országba és így Kína válik az orosz olaj legnagyobb piacává).

A földgáz exporttal kapcsolatban, már vagy tíz éve folynak a tárgyalások, de a felek soha nem tudtak megegyezni az árban. Mondjuk egyébként érthető, hogy nem igazán kapkodtak eddig. Egyrészt a kínaiaknak nem igazán érte meg áttérniük a gázra, mivel a szén jóval olcsóbb (de ismerjük a hátrányát – elég csak egy mélyet szippantani a pekingi levegőből…). Másrészről az oroszok is teljesen jól elvoltak az európaiakkal a válság előtt. Viszont az elmúlt pár évben a két fél látványosan közeledett egymáshoz, az oroszok az európai helyzet, a kínaiak pedig folyton romló környezetszennyezési problémák miatt. Az év végén már egyre többen rebesgették, hogy lényegében már meg van a megállapodás „csak” az áron vitatkoznak még a felek, de nagyon közel vannak egymáshoz az elképzelések (10$-11$). Most az a mondás, hogy májusban Putin Pekingi látogatásán fogják aláírni a szerződést.

Min változtat krími konfliktus?

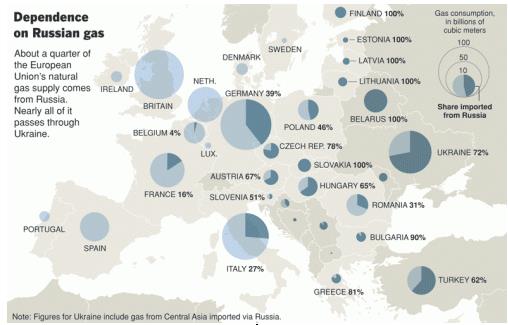

A krími konfliktus kapcsán az európai vezetők egyre többször dobálóztak azzal, hogy csökkenteni kell az orosz függést az európai gázpiacon. Természetesen a függés csökkentése mindenképpen kívánatos dolog, de itt azért megjegyzendő, hogy nem véletlen, hogy eddig nem csökkentették az európai gazdaságok az orosz gáztól való függést. Teljesen megszüntetni az orosz függést egyrészt teljesen felesleges másrészt hatalmas költséggel járna. Gondoljunk bele, mekkora infrastrukturális beruházással járna, kiépíteni egy másik, az orosztól független gázvezetékrendszert. De ha ki is van építve mivel fogjuk megtölteni a vezetékeket? Valószínűleg most mindenki az amerikai palagázra gondol, amit LNG formában majd elkezdenek az amerikaiak exportálni 2015-től. A politikusaink még írtak is levelet az USA-nak, hogy küldjenek már nekünk palagázt, ha esetleg elzárnák az oroszok a gázcsapokat. Erről nekem Vágási Feri jut eszembe, mikor be akart szállni az internetbe.

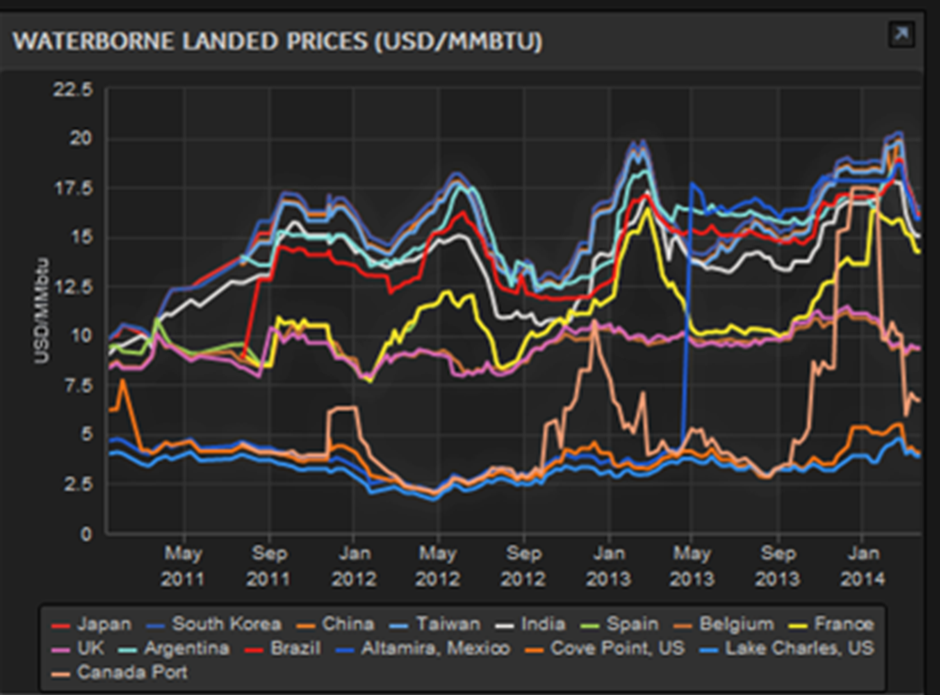

Ugyanis az LNG árát nem az USA kitermelési költsége határozza meg, hanem világpiaci árak. Ha a világpiaci ár 17$ (jelenlegi japán spot ár) akkor nem fogják nekünk 10,83$-ért odaadni, mint az oroszok. (ennyi erővel írhatnánk a szaúdiaknak is, hogy hallottuk nálatok egész olcsó az olaj, nem tudnátok-e esetleg adni belőle nekünk is). Másrészről ezek az LNG megállapodások jellemzően 15-25 éves Henry Hub indexált szerződések, amiktől az EU erősen ódzkodik. Harmadrészt az USA ha minden a tervek szerint alakul (ami nem szokott) akkor is csak a globális LNG kapacitás 10%-át fogja adni 2025-ben 67 milliárd köbméter kapacitással szemben a Gazprom 161,5 milliárdos európai exportjával. Tehát az amerikai palagáz nem hoz megváltást Európának, mivel LNG mint lehetőség eddig is megvolt a kontinensnek, de a drágasága miatt nem éltek a lehetőséggel. Az igaz, hogy a palagáznak van hatása a globális gázpiacra, de ennek a legfőbb haszonélvezői az Ázsiai országok lesznek és nem mi. A 2016-os japán swap LNG ár jelenleg 15,45 USD ami a mostan 17$-os spot árnál jóval alacsonyabb, de még így is 40%-kal magasabb mint az európai árak.

Spot LNG árak

Forrás: Reuters

Igazság szerint nincs új a nap alatt, arra hogy Európa keleti fele erősen függ az orosz gáztól az elmúlt 10 évben már kétszer rácsodálkozhattunk. Akkor is szinte szóról szóra ugyanazt mondták az európai politikusok, mint most: diverzifikálni kell az EU energiaellátását. Azóta sem történt semmi, valószínűleg azért, mert egyik érintett ország sem volt hajlandó akkora árat fizetni az oroszoktól való függőség csökkentésért amennyibe az kerülne. Nézzünk egy egyszerű számolást: 2013-ban a Gazprom 161,5 mrd köbméter gázt exportált az EU-ba. Tegyük fel, hogy lecseréljük a teljes mennyiséget LNG-re. Ez az európai gazdaságnak körülbelül évi 26,5mrd dollárnyi közvetlen költségtöbbletet okozna, nem számolva az infrastruktúra átépítésének a költségét illetve a versenyképesség csökkenéséből adódó veszteségeket (40%-kal magasabb gázár). Ez az összeg minden évben minimum az összeurópai GDP 0,2%-a (ez csak átlagos szám, nyilván az EU keleti felét jobban érintené), vagy a magyar GDP 20%-a, de nézhetjük úgy is, mintha ezentúl minden évben megmentenénk Ukrajnát (20 milliárd euróért).

Mondhatjuk úgy is, hogy nincs ingyen ebéd: azért olcsó Európában a gáz (összehasonlítva a többi gázimportőr országgal), mert futjuk az orosz kockázatot. Csökkenthetjük a kockázatot (fejleszteni kell a gázhálózatot, több LNG, kevesebb orosz gáz, stb), de az viszont pénzbe kerül, amit eddig nem voltunk hajlandóak kifizetni. Véleményem szerint a helyes európai lépés egy átfogó európai gázinfrastruktúra kiépítése lenne, amellyel legalább a lehetőségünk meglenne az orosz gázfüggőség csökkentésére, ha beütne a krach (ilyen vezetékből kellene még jó sok). Viszont ezek olyan beruházások, amelyek megtérülése az esetek 99%-ban negatív, mivel a magas LNG árak miatt nem használnánk ki őket békeidőben, csak a problémás időszakokban. Az ilyen beruházásokat pedig nem igazán szeretik.

Mindenesetre egyértelmű, hogy az orosz gáz súlyának csökkentése az energiamix-en belül az európai gázárak növekedésével fog járni.

És mit fognak tenni az oroszok?

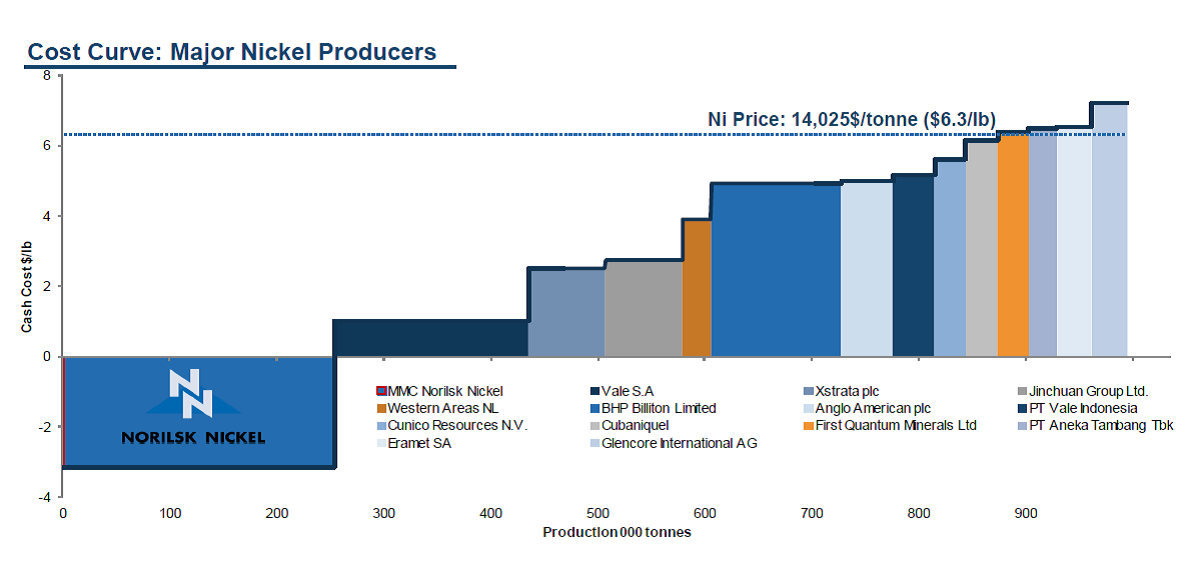

A Gazpromnak a hosszú távú olajindexált szerződések módosítása és a folyamatos versenyfelügyeleti vizsgálatok miatt már régóta a bögyében van az EU, ráadásul az ukrán válság miatt többször kijelentették az európai politikusok, hogy csökkentetni kellene az oroszok súlyát az energiaellátásban. Valószínűleg ez arra készteti majd a Gazpromot, hogy felgyorsítsa a tárgyalásokat a kínaiakkal és adjon egy kis engedményt a hosszú távú gázárból. Mivel a pletykák szerint elég közel voltak már az elképzelések az árral kapcsolatban (10- 11 $/mmbtu), valószínűleg az oroszok nagyvonalúak lesznek és sikerül majd megállapodni a kínaiakkal. Nyilvánvaló, hogy ez Európa alkupozíciójának csökkenésével járna, de még így is megmaradna a Gazprom legfőbb vásárlójának.

Lehetséges orosz gázvezetékek Kínába

Mindezek miatt érthető, hogy az EU nem igazán érdekelt az orosz kapcsolatok megromlásában, és az amerikaiak miért ilyen segítőkészek a diverzifikációs törekvéseinkben. Hogyha emiatt a konfliktus miatt tényleg megromlik az EU és Oroszország kapcsolata (bár szerintem ez nem fog megtörténni), és az EU tényleg elfordul az orosz gáztól akkor gazdasági szempontból hosszú távon mind a két fél vesztesen fog kikerülni a történetből, míg a legnagyobb nyertes az USA lesz (sikerül piacot generálnia az LNG-jének és lényegében befixálja a költségelőnyét az EU-val szemben).

Utolsó kommentek