Ugyan a napokban megtörni látszik az olaj féléve tartó lejtmenete, de hogy ez a korrekció tartós lesz-e, azt majd meglátjuk. Viszont az biztos, hogy az olajár lefeleződésének vannak nagy nyertesei és vesztesei is. Az utóbbiak közé tartozik Nigéria, ahol az állam tavaly még a bevételeinek 70%-át az olajnak köszönhette, de ez az erős függőség oda vezetett, hogy 80 dollár alatti olajárnál 12 év után először újra deficitessé vált az ország költségvetése. A makrokockázat pedig egyértelműen visszatükröződik a nigériai fizetőeszköz grafikonján is, ahogy esik az olaj, úgy gyengül el a naira.

(Az olaj és a nigériai naira árfolyamváltozása az elmúlt 1 évben, Forrás, Bloomberg)

Ugyan a nigériai jegybank próbálja védeni az árfolyamot, de mivel a tartalékaik egyre fogynak, ezért nem tudnak túl hatásosan fellépni a gyengülés ellen, és a határidős árfolyamok is további gyengülést áraznak. Ráadásul abban a kényes helyzetben vannak, hogy február közepén jönnek a választások, ezért láthatóan ódzkodnak a monetáris politikai szigorításoktól, a novemberi emelés után a január végi kamatdöntő ülésen változatlanul hagyták az alapkamatot.

Az olajár esés tehát eléggé megviseli az olajexportőr országot. Habár öröm az ürömben, hogy legalább az üzemanyag támogatáson tudnak spórolni és nem is keveset. Nigériában ugyanis szabályozottak a benzinárak és eddig jelentős mértékű támogatást fizetett ki az állam, hogy alacsony szinten tudja tartani a benzin fogyasztói árát. 115 dolláros olajárnál a nairában számolt benzinár 2/3-áért vehettek benzint a nigériaiak, 1/3 részt pedig az állam támogatott. Tavaly ez az üzemanyag támogatás a költségvetési kiadások kb. 10%-ára rúgott, amely elég jelentős ahhoz képest, hogy például nálunk (és számos más országban is) az üzemanyagra kivetett adóból bevétele és nem kiadása van az államnak. Azonban a lecsökkent olajárakkal már nincs szükség Nigériában sem támogatásra, mert a benzin piaci ára a szabályozott ár alá csökkent. A támogatás elhagyásával a nigériai állam 971 milliárd nairát spórolhat, amely 1/7-e a 2014-es olajbevételeknek. Persze ha tartósan a mostani 55-60 dollár környéki szinten marad az olaj világpiaci ára (és a naira árfolyama is a mostani gyengébb, 190 NGN/USD szinten állandósul), akkor a tavalyi 7 ezer milliárd nairás olajbevételhez képest idén csak 20-25%-kal kevesebb bevételre számíthat az állam.

A bizonytalanságot pedig csak tovább növelik a közelgő választások. Az ellenzék esélyei az előző választáshoz képest magasabbak, a felmérések szerint akár a 40%-ot is elérhetik, habár az elnök kihívója ugyanaz a személy (Muhammadu Buhari), mint 4 éve. A kedvezőbb esélyek ellenére azonban a közvélemény a mostani elnök, Goodluck Jonathan újbóli győzelmét valószínűsíti. Ráadásul Buhari inkább az északi régiókban népszerű, de a Boko Haram iszlamista terrorszervezet által rettegésben tartott északkeleti tartományokban valószínűleg sok szavazója nem fogja tudni leadni rá a voksát. (Persze ha egyáltalán nem is tudják majd az említett területeken megtartani a választásokat, akkor az ellenzék valószínűleg meg fogja kérdőjelezni a szavazás érvényességét.)

Ami pedig a választások eredményét illeti, az bizonyos, hogy Buhari győzelme további bizonytalanságot hozna az olajár esés által sújtott országba. Ugyanis a hatalom átadása még soha nem zajlott le békésen Nigériában, és mivel a most kormányzó párt van hatalmon 1999 óta, így az ellenzék térnyerése az egész ország stabilitását megingatná. Goodluck Jonathan győzelme viszont folytonosságot jelentene és a politikai rendszer változatlanságát. Azonban a választások kimenetelétől függetlenül a zuhanó olajár strukturális reformok meghozatalára kényszeríti a hivatalba lépő államvezetést, mert az olajtól való függőséget a többi szektor megerősítése révén mielőbb csökkenteni kellene.

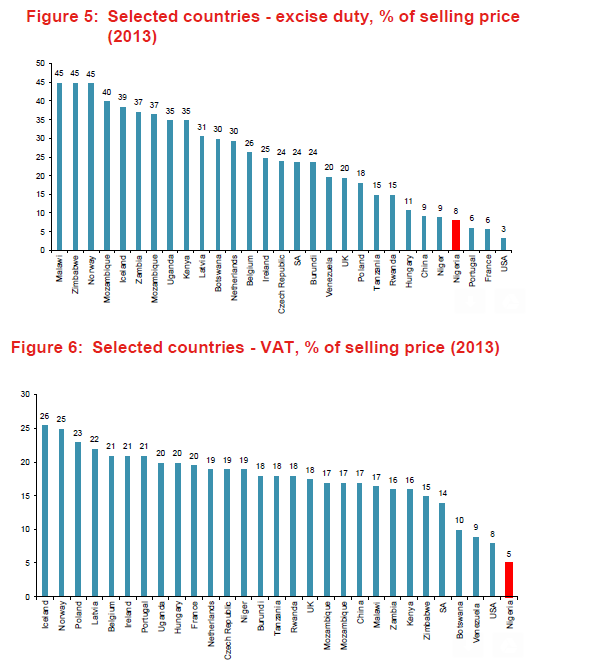

A jelenlegi nehézségek ellenére hosszú távon továbbra is ígéretes befektetési célpontnak tartjuk Nigériát. Persze a csökkenő olajár nagy nyomás alá helyezi most a gazdaságot, de még az alacsonyabb olajár várakozásokkal is 4,5%-os GDP növekedést várnak a szakértők. Ez pedig a már sokat emlegetett népességgyarapodás és városiasodás generálta fogyasztásbővülésből adódik, és abból, hogy Nigéria GDP-jének csak 15%-át adja az olajszektor. A válsághelyzetre pedig a gazdaság is reagál, vagyis feltehetőleg felgyorsul Nigériában a többi szektor megerősödése és térnyerése. A kieső olajbevételeket adók kivetésével akár pótolhatja is az állam, mert jelenleg elég minimális az adóbeszedés mértéke az adónemek többségében. (A lenti ábrán például jól látszik, hogy jövedéki adót és áfát sem fizetnek túl sokat a többi országhoz viszonyítva.)

(A jövedéki adó és az áfa mértékének összehasonlítása országok szerinti bontásban, Forrás: Exotix Research)

Az elmúlt hónapokban a nigériai részvénypiac értékeltsége kedvezőbb szintekre került, persze nem ok nélkül. A fogyasztási szektor cégeit például eléggé megviseli a leértékelődő naira hatása, mivel az alapanyagaik nagy részét külföldről importálják. A bankoknál pedig éppúgy kockázatokat jelentenek a közvetlenül az olajszektornak nyújtott hitelek a potenciális nem teljesítések miatt, mint a többi szektor gyengélkedése a leértékelődő deviza hatása miatt. Éppen ezért úgy gondoljuk, hogy nagyon szelektívnek kell lenni, de az adott szinteken már találhatunk jó beszállási lehetőségeket például egyes bankokba, amelyek 0,5-es P/BV-s értékeltségen forognak.

(Nigériai bankindex előretekintő P/BV értékeltsége az elmúlt 5 évben, Forrás, Bloomberg)

Természetesen a piac alját lehetetlenség eltalálni, így rövid távon még tovább is eshetnek a részvények, ha az olaj mélyrepülése nem áll meg, de közép távon 60-70 dolláros olajárat feltételezve van felértékelődési potenciál, főleg, ha február közepén rendben lezajlanak a választások. Bár - elsősorban a közelgő devizaleértékelődéstől tartva - most inkább a félelem az úr, nem szabad arról elfeledkezni, hogy a nigériai államháztartás adóssága egyáltalán nem jelentős, öszesen kb a GDP 12%-a. A sérülékenység szempontjából lényeges külső adósság pedig még kevésbé félelmetes: összesen 9,5 milliárd dollár ( a GDP kb 2%-a), és abból minössze 1,5 milliárd az, amit a piacról vettek fel, a többi nemzetközi intézményeknél van. Sajnos olyan befektetést lehetetlen találni, ahol semmi bizonytalanság nincs, és a felértékelődési potenciál is magas. (Illetve ha ilyet találunk, akkor az meg azért gyanús..). Viszont szeretjük azokat a helyzeteket, ahol fel lehet térképezni a főbb problémákat-nehézségeket, számszerűsíteni lehet a hatásukat, és a piac már nagyrészt be is árazta a negatív szcenáriót. Ilyenkor szoktak a jó risk/reward helyzetek adódni. Éppen ezért gondoljuk, hogy a mostani nigériai helyzet - a cikk elején felsorolt nagyon is valós nehézségek ellenére érdekes. Egyik probléma sem tűnik áthidalhatatlannak, és több kedvező fejlemény is megtörténhet (olajáremelkedés, strukturális reformok, költségvetés megerősítése), amely felfelé mozdíthatja az árfolyamokat.

Egyiptomi részvényindex, Forrás: Bloomberg

Egyiptomi részvényindex, Forrás: Bloomberg

Utolsó kommentek