Nem először írunk arról a blogon, hogy a közép-európai ingatlanpiac tartogathat jó befektetési lehetőségeket, persze itt is érdemes szelektívnek lenni. Jó néhány régiós ingatlanfejlesztő van kint a tőzsdén, főleg osztrák és lengyel nevek közül válogathatunk.

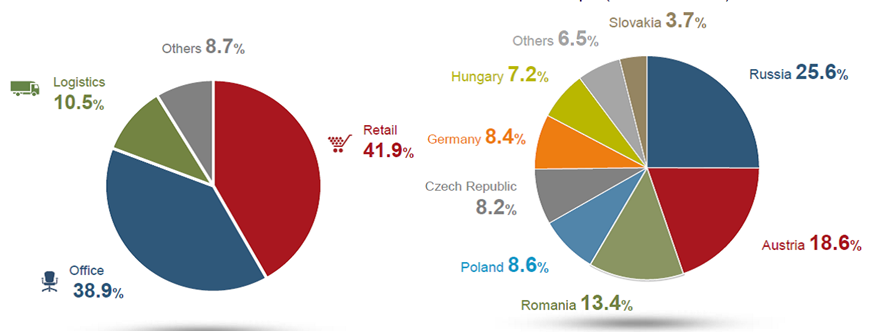

Az Immofinanz is egy osztrák fejlesztő, az egyik legnagyobb és főként kereskedelmi ingatlanokra (például irodákra, plázákra és logisztikai épületekre) fókuszál. Elsősorban a régióra koncentrál, a legnagyobb kitettséget az orosz, román és osztrák ingatlanpiac jelenti. A bérleti hozamok közötti különbségek miatt, noha az orosz rész az eszközök kb. 26%-át adja, a bérbeadásból származó bevételekben sokkal nagyobb, 38% az aránya

forrás: Immofinanz

Idén áprilisban választották le róla a Buwogot – 51%-át vittek a tőzsdére – az Immofinanz részvényesei pedig meghatározott átváltási arányban kaptak Buwog részvényeket. A Buwog leválasztása az új stratégia legfontosabb mérföldköve volt, azaz hogy innentől a kereskedelmi ingatlanokra fókuszálnak – a Buwog portfolióját ugyanis nagyrészt osztrák és német lakások jelentik.

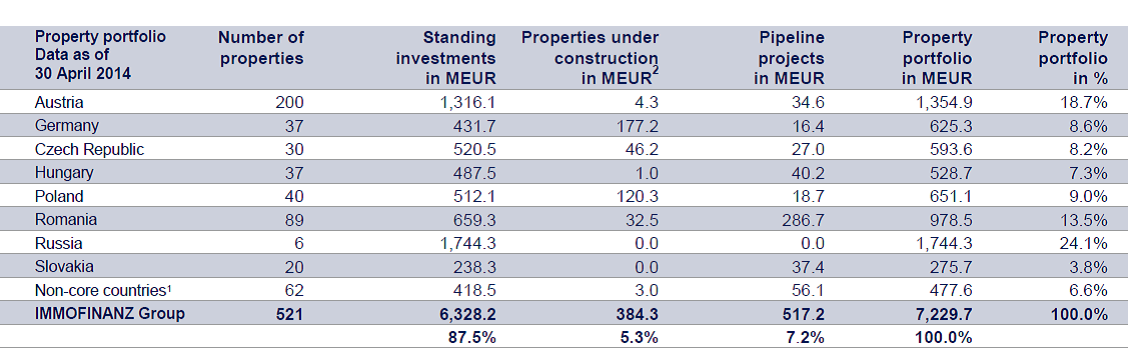

Az eszközök nagy részét már üzemelő, bérbeadott ingatlanok jelentik – ebből stabil bevétele van a cégnek, jóllehet az kihasználtsági rátákon még van mit javítani. A ingatlanok kihasználtsága az irodai szektorban a legalacsonyabb, átlagosan 77%, ezt a menedzsment várakozásai szerint egy-két éven belül 90%-ra tornázhatják fel. Ezen kívül van néhány most épülő fejlesztésük és persze kilátásban levők, ezek összesen kicsit több, mint az egytizedét adják a portfoliónak.

forrás: Immofinanz

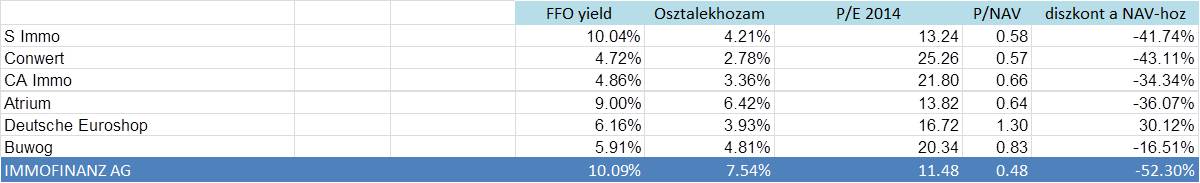

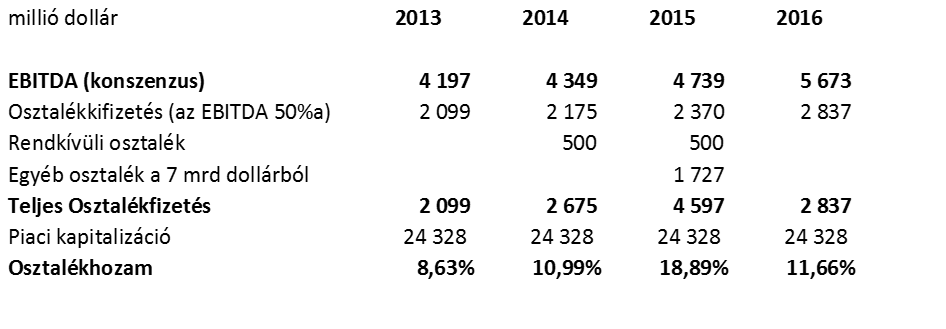

A negyedéves jelentést megelőzően az árfolyam sokat esett és noha maga a jelentés annyira aztán nem is volt vészes, nem nyugtatta meg teljesen a befektetők idegeit. Az esés után a cég magához képest és régiós összehasonlításban is olcsóvá vált. Az FFO a Funds From Operation-t jelenti, ez a szám tartalmazza gyakorlatilag az egy részvényre jutó nyereséget, benne vannak már az adók és kamatköltségek, de nincsenek benne az egyszeri (például átértékelésből származó), pénzmozgással nem járó kiadások/bevételek. A NAV, azaz a Net Asset Value a nettó eszközértéket jelenti, ezt az EPRA (európai ingatlancégek szövetsége) által megfogalmazott alapelvek alapján becsüli a cég.

Miért szeretjük?

-

régiós összehasonlításban olcsó, mind FFO/részvényár, mind P/NAV alapon

-

fizet osztalékot (idén a Buwog spin-off miatt nem fizet), jövőre 0.15-0.2 euró részvényenként à 2.25-ös árfolyamnál 6.7-8.8%-os osztalékhozam

-

a portfolió nagy részét már üzemelő, stabil cash flowval rendelkező ingatlanok adják

-

az orosz-ukrán konfliktus elsimulásával középtávon jó növekedési potenciált ad az orosz kitettség

-

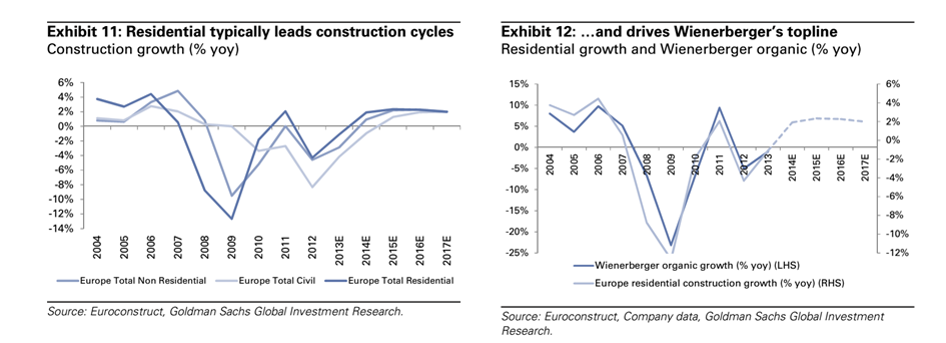

a régió magára találásával az ingatlanpiac is fellendül, és ez a kihasználtsági ráták növekedésével és a hozamok csökkenésével jár majd

-

a Buwog, amit továbbra is 49%-ban az övék szintén stabilan hozza a pénzt – évente kb. 30m euró osztalékot kap innen a cég

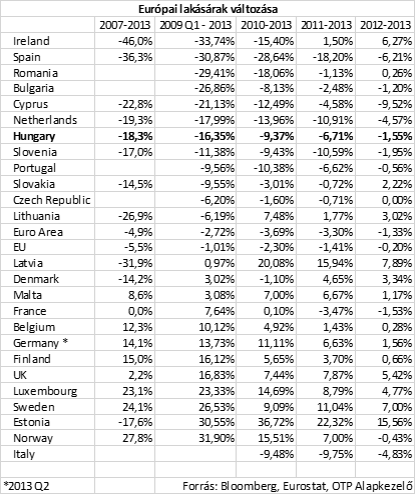

forrás: Bloomberg, OTP Alapkezelő

forrás: Bloomberg, OTP Alapkezelő

Miért nem szeretjük?

Más cégekhez hasonlóan itt is vannak cégspecifikus kockázatok, az általánosabb, gyakorlatilag a legtöbb régiós céget érintő kockázatokon kívül:

-

az egyik legnagyobb kockázati tényező ismerős lehet, hiszen a pozitívumoknál is szerepelt – ez pedig jelenleg az orosz kitettség és az hogy a válság fokozódásával az ottani eszközök értéktelenebbé válhatnak. Egyrészt, ahogy az a mostani negyedévesből is kiderül, magát a cash flowt ezek az átértékelések nem befolyásolják, ugyanakkor ha hosszan elhúzódik a válság, akkor az már látszani fog a cash flown is, vagy kevesebb bérlő formájában vagy alacsonyabb bérleti hozamokon. Másrészt a növekvő diszkontráta miatt a nettó eszközérték is csökken, és noha az Immofinanznál a portfolió összetétele miatt a cash flow a hangsúlyosabb, azért az sem mindegy, hogy mekkora diszkonton forog a cég a nettó eszközértékéhez képest – ez ugyanis az ingatlanfejlesztők értékelésénél az egyik leginkább követett mutatószám. Ugyanakkor a negyedéves jelentés azt mutatta, hogy a gond korántsem akkora, mint amennyire negatívan reagált rá az árfolyam.

-

osztrák ingatlanfejlesztők dicső múltja: az osztrák ingatlanfejlesztők múltja nem makulátlan, az elmúlt tíz évben jónéhány botrány látott napvilágot – a befektetők bizalmát pedig jóval könnyebb elveszteni, mint utána visszaszerezni. A mostani Immofinanz a szép emlékű Immoeast utódja, ami a Meinl European Land-el együtt (a mai Atrium) a 2009-2010-es évek legnagyobb osztrák tőkepiaci botrányának főhősei voltak. Úgy tűnik azóta a cég új menedzsmentje törekszik a transzparenciára, ugyanakkor egy ilyen múlt mellett azért nem lehet említés nélkül elmenni.

Az Immofinanz egyik pesti irodája, az Átrium, régen még Fundman is járt ide ebédelni

Forrás: Wikipedia

Forrás: Wikipedia A Bank of Georgia főhadiszállása (forrás:egecarpets.com)

A Bank of Georgia főhadiszállása (forrás:egecarpets.com) Tényleg érdemes elmenni Tbiliszibe. Forrás:adventurous-travels.com

Tényleg érdemes elmenni Tbiliszibe. Forrás:adventurous-travels.com

Utolsó kommentek