Aki járt már az isztambuli Atatürk reptéren, az jól tudja, hogy a reptér – főleg csúcsidőben – egy valódi rémálom. A gépek néha 20-30 percig köröznek a reptér felett, hogy végre megkapják a leszállási engedélyt, a kijutásnál pedig hosszú sorok kígyóznak az ellenőrző kapuk előtt.

Az elmúlt tíz évben az isztambuli reptér forgalma felrobbant, részben a török gazdaság fényesen ragyogó csillaga, a nemzeti légitársaság agresszív terjeszkedésének köszönhetően. A Turkish Airlines az elmúlt hat évben brutálisan, átlagosan évi 28%-al nőtt (árbevétel szinten) és más légitársaságokkal ellentétben nyereséges is tudott maradni. Állami légitársaság révén ez nem is olyan kis teljesítmény, és nem csoda hogy a török nemzeti büszkeség egyik jelképe a társaság. És mindeközben még Messit is megszerezte.

Emellett a város földrajzi adottságai a nemzetközi légitársaságokat sem hagyják hidegen, és a törökök is egyre többet repülnek, a folyamatos növekedés pedig lassan de biztosan kapacitás korlátokba ütközik. Ez a tőzsdén kint levő két légitársaság, a már említett Turkish Airlines és a fapados Pegasus számára is problémát jelenthet. Egyrészt mert belassulhat a növekedésük, másrészt pedig a növekvő verseny többletköltséget és csökkenő marzsokat jelent.

Az Atatürk reptér Isztambul legnagyobb reptere, a másik reptér az ázsiai oldalon található Sabiha Gökcen, ahonnan főként a belföldi járatok és a fapadosok repülnek (pl aki Wizz Airrel megy, az oda érkezik). Az Atatürk régen katonai reptér volt, körülötte még mindig a hadsereg földjei találhatóak – részben ez az egyik korlátja a bővítésnek. Három területen kezd kapacitásai vége felé járni:

- kevés a „slot” azaz az ún. résidő – ez az időtartam, ami a rendelkezésére áll a repülőnek a fel/leszállásra, a mostani kifutók kihasználtsága már 90%-os

- kevés a parkoló, egyrészt a Turkish Airlines is itt parkoltatja a gépeit éjszakára és más légitársaságok is itt állnak meg – ennek a bővítéséhez meg kellett egyezni a hadsereggel

- kevés a meglevő konténer kapacitás

Az Atatürk reptér

Az új reptér a mostani optimista becslések szerint sem épül meg 2018-2019 előtt (ha megépül), szóval addig is van bőven mit tenni. Több olyan fejlesztést terveznek, amivel 2021-re kb. 30%-al megnövelhető a kb. 60-65 milliós mostani kapacitás, mint például:

- a légiirányító tornyok optimalizálása, hogy a repülők több le és felszállást hajthassanak végre egy óra alatt

- új nemzetközi terminál, 21 új kapuval

- 43 új parkolópálya a gépeknek

- a biztonsági ellenőrzések egyszerűsítése és gyorsítása

Ezek a fejlesztések kb. 15 évre megoldják a problémát, a gond utána kezdődik, ugyanis utána a becslések szerint a kibővített két reptér maximális kapacitását is meghaladhatja majd az utasszám. További bővítésre pedig földrajzi korlátok miatt sincs lehetőség, így jó pár évtizedes időtávon nézve, ahhoz hogy ez a szektor továbbra is sikersztori maradjon, kell egy új reptér.

A harmadik reptér

A 2013 tavaszi isztambuli tenderen 17 konzorcium indult el és aztán négy adott be ajánlatot, közülük a Cengiz-Kolin-Limak-Mapa-Kalyon lett a befutó. A tender nem volt egy egyszerű menet, 95 forduló után hirdettek győztest. Az elemzések egyöntetűen arra jutottak, hogy igencsak vastagon kellett fognia a nyertes ceruzájának, amikor a bevételi oldalt becsülte, mivel a végső ár első ránézésre nagyon borsosnak tűnik. A győztes csoport azt vállalta, hogy 22 milliárd eurót (adóval együtt 26-ot) fizetnek majd azért, hogy 25 évig övék legyen a reptér (tehát évente kb. 1 milliárd eurót).

Ehhez jön még hozzá az építés költsége, kb. 10 milliárd euró, aminek nagyjából a fele kell majd az első fázis befejezéséhez. Az első fázis lezárását (ekkora évi 70 millió utas fogadására lett volna alkalmas a reptér) 2017-re tervezték, azóta ez már 2018-2019-re csúszott. A későbbi fázisok során a reptér tovább bővülne és 2025-re évi 150 milliós kapacitásával a világ egyik legnagyobb repterévé válna.

Az új reptér Isztambul észak-nyugati oldalára kerülne, az épülő új hídhoz közel, de a centrumtól messzebb, kb. 60 kilométernyire. A területtel csak annyi baj van, hogy kissé mocsaras és erdős, a földek átadása a konzorcium részére pedig egy környezetvédelmi tanulmány miatt csúszik. Ugyanakkor a kormány határozott terve, hogy felfutassa azt a részt, többek között az erős kormányzati hátszéllel rendelkező legnagyobb ingatlanfejlesztő, az Emlak is óriási lakóparkot tervez ide.

A tenderen a három másik pályázó között volt az Atatürk reptér mostani üzemeltetője, a TAV is. Az ajánlatok szórása jól mutatta, hogy mennyire különbözően ítélték meg a potenciális megtérülést a résztvevők, a legalacsonyabb bid 4 milliárd euró volt, a TAV 9-et ajánlott, míg a második legmagasabb is 5 milliárd euróval alacsonyabbat ajánlott a nyertesnél (azaz 20 milliárd eurót).

Nem nehéz belehinni abba, hogy ez az iparág továbbra is nőni fog, az új reptér utasszámának átlagos növekedését 10-11% körülre teszik a következő 25 évre, a két hazai légitársaság a flottája duplázásával számol 2021-re.

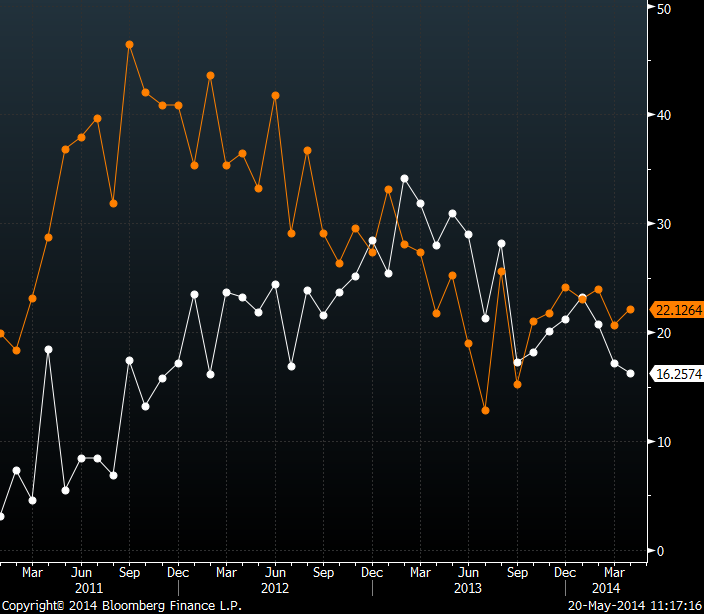

A Turkish Airlines hazai és nemzetközi RPK növekedése (RPK = Revenue Passanger Kilometer), azaz hogy hány százalékkal nőtt évente a vitt utasok által megtett kilométer (a fehér a hazai, a sárga a külföldi növekedési ütem)

forrás: Bloomberg

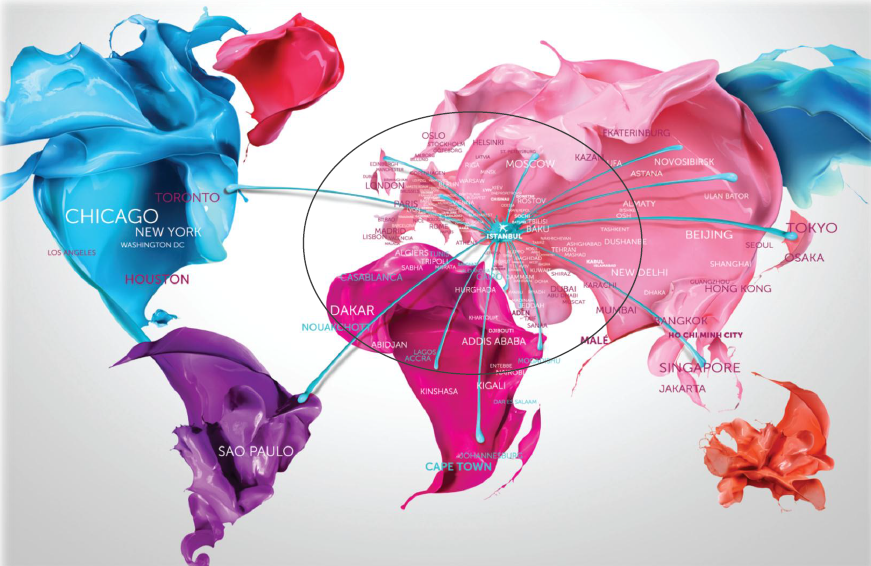

2003-tól kezdve, mikor a piacot megnyitották, az elmúlt tíz évben az utasszám átlagosan 16%-al nőtt, gyakorlatilag minden évben, még 2009-ben (amikor a GDP összezuhant) is emelkedni tudott. A növekedés további bázisát két dolog adja. Egyrészt a hazai utasok száma még mindig viszonylag alacsony, itt jön képbe az erősödő középosztály és a demográfiai tartalék, amit már sokszor taglaltunk a blogon. A másik pedig az a földrajzi elhelyezkedés, ami kiváló hubbá teszi Isztambult. Az, hogy gyakorlatilag három órán belül több mint 50 ország érhető el innen repülővel, az arab országoktól kezdve Európáig és Ázsia egy részéig, olyan előny, amelyet nehéz figyelmen kívül hagyni. Ez olyan szempontból is fontos a légitársaságok számára, hogy az ilyen hosszúságú utakra általában ún. keskenytörzsű kisebb gépeket használnak, amelyek olcsóbbak és könnyebb is őket megtölteni.

A körrel jelzett terület az, amelyet kb. 3-3.5 órás repüléssel el lehet érni Isztambulból

forrás: Turkish Airlines

Ugyanakkor a stabilnak tűnő növekedés dacára nehéz belelátni, hogyan is térülhet meg ez a koncesszió. Egy reptér üzemeltetőjének két fő forrásból van bevétele, az egyik, amit leegyszerűsítve az utasforgalomból kap a légitársaságoktól, a másik pedig minden más, ami nem közvetlenül az utasszállításhoz kapcsolódik (például a duty free shopok, éttermek, kocsibérlés, parkolási díjak). Ezekből nem kevés jön össze, az amerikai reptereknél például az ebből jövő bevételek már az összbevétel 45%-át adták tavaly.

Az állam az első 12 évre garantálja a légiközlekedésből származó bevételeket, ez 316 millió euróról indul és 690et ér el a 12-dik évre. A Limak vezette csoport számára így az upside ezekben az években abból van, mennyit bevétel tjelenthet a többi. Durva összehasonlításképp megnézhetjük a jelenleg az Atatürk repteret üzemeltető TAV bevételét, ami kb 420-450m euró körül mozog és jelenleg kb. 50 millió utast szolgál ki. Ha az első évben már sikerül 70 millió utassal elindulni, akkor arányosítva a számokat kb. 630 millió euró körüli bevétellel számolhat a csoport, ami utána kb évi 10%-al nőhet, de még jó pár évig így sem termeli ki az 1 milliárd eurós koncessziós díjat. Az utolsó évtized zsíros nyeresége sem kompenzálja ezt, ezekkel a paraméterekkel kb. egy 6% körüli IRR-t (belső megtérülést, azaz évente ennyi hozamot hoz a befektetés) kapunk, a kezdeti beruházás nélkül, azzal együtt viszont gyakorlatilag 0%-ra csökken. Nem véletlen, hogy például a TAV ennél jóval kevesebbet ajánlott, más becslések szerint is 10 milliárd eurónál lett volna kb. az az ár ahol egy normális megtérülést biztosított volna a projekt.

Gondolhatnánk, hogy ez végülis a török államnak jó, hiszen egy halom pénzhez jut és még egy új reptér is lesz.

De lesz ilyen paraméterekkel új reptér?

Tavaly május óta sokat fordult a világ, a török líra idén sokat erősödött ugyan, de a tavalyi gyenge második félév miatt még így is gyengébb, mint akkor, és a hozamok (így a projektek finanszírozási költsége) is magasabb szinten vannak. A projekt megtérülése már akkor is nagyon kérdőjeles volt, ilyen paraméterek mellett pedig végképp kétséges. Egyelőre egy kapavágás sem történt, részben a csúszó környezetvédelmi tanulmány miatt, és nem tudni, honnan jön majd a finanszírozás.

Az állam és a légiközlekedési hatóság ugyanakkor minden nyilatkozatban hangsúlyozza, az új reptér meg fog épülni és hosszútávon úgy tűnik, valóban szükség is lesz rá. A kérdés az, hogy mennyire válik ez presztizskérdéssé a kormány és leginkább Erdogan számára és ha úgy alakul, mennyire hajlandó az állam a zsebébe nyúlni, hogy keresztülverje ezt a tervet. Áprilisban egy olyan törvénytervezettel álltak elő, ami lehetővé teszi, hogy az ehhez hasonló megaprojekteknél az állam garanciát adjon és ezzel segítse elő a finanszírozást – az, hogy ez a reptérre érvényes lesz-e még kétséges, ugyanakkor az időzítés azt sejteti, hogy állami szerepvállalásra

Forrás: Karesz mester

Forrás: Karesz mester A török bankindex változása dollárban az elmúlt 2 évben Forrás:Bloomberg

A török bankindex változása dollárban az elmúlt 2 évben Forrás:Bloomberg A török bankok előretekintő 12 havi várt eredménytömegének alakulása forrás:Bloomberg

A török bankok előretekintő 12 havi várt eredménytömegének alakulása forrás:Bloomberg A török banszektor piaci/könyv szerinti értékének alakulása az elmúlt 7 esztendőben forrás:Bloomberg

A török banszektor piaci/könyv szerinti értékének alakulása az elmúlt 7 esztendőben forrás:Bloomberg a két éves török (török lírás) kötvényhozam alakulása forrás:Bloomberg

a két éves török (török lírás) kötvényhozam alakulása forrás:Bloomberg Az elemzői előrejelzések a török inflációra Forrás:Bloomberg

Az elemzői előrejelzések a török inflációra Forrás:Bloomberg

Utolsó kommentek